日本では消費税として知られる万人に課せられる税金、法人税や所得税が「直接税」と呼ばれるのに対して、「間接税」に分類されるこの種の税金には、日本国外では様々な名前がついています。

代表的なのはVAT(付加価値税)、GST(物品サービス税)、Sales Tax(売上税)、Commercial Tax(商業税)などですが、シンガポールではインドと同じく、GSTと呼ばれます。

名前だけなら覚えるだけで済みますが、その制度も国により異なってくるのが困りもの。

今回は、シンガポールのGSTについて、ポイントを押さえながら理解していきましょう。

納税義務

まず、シンガポールのGSTは、すべての企業が納付するものではありません。

シンガポール国内でやり取りされるインボイスを見ても、時々「単価×数量」の金額がそのまま請求価格になっていることがありますが、これは請求元の企業がGST登録をしていない会社であるためです。

シンガポールでGST登録義務があるのは連続12か月間の課税所得(Taxable Turnover)がS$1,000,000を超えた場合です。

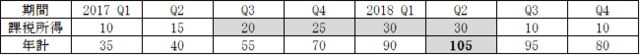

仮に2018年後半が不振で、この年の1月から12月の課税所得が80万SGDだけだったとしても、2017年後半から2018年前半の所得が100万SGDを超えていれば、GST登録義務が発生します。

例(四半期をQ1, Q2と表記、単位は万SGD):

また、課税所得が100万SGD以下であってもGST登録をしてはいけないというルールではありませんので、正確にはわからないが、100万SGDを超える可能性がある、という場合には、登録をしておいた方がいいでしょう。

ここで気を付けたいのは、下記に見るように、課税所得ではあるものの、その性質上税率がゼロになる、いわゆるZero-Ratedの取引です。

いくらZero-Ratedの取引であっても、それが課税所得である限り、上記GST登録義務の有無を判定する根拠として算入する必要があるため、注意が必要です。

GST登録の方法

IRAS(シンガポール内国歳入省)のホームページにGST関連の情報は網羅されており、リンクからGST登録に進むことができます。

ページリンク:https://www.iras.gov.sg/IRASHome/GST/Non-GST-registered-businesses/Registering-for-GST/Applying-for-GST-Registration/

CorpPass IDが求められることと、オンラインで提出するべき書類がリストアップされていますが、ある程度の専門性があり、時間もかかるため、不安がある場合は専門の業者に任せたほうがいいでしょう。

税率

シンガポールGSTの税率は2018年現在7%です。

2018年度予算案では、2021年から2025年の間に9%まで引き上げられるとされていますが、具体的な時期は確定していません。

また、以下に例示される一部の取引は税率がゼロ、いわゆるZero-RatedのGST課税がなされます。

・国際的サービス提供(Providing International Service)

・輸出取引(Exporting of Goods、日本の「輸出免税」に相当)

課税対象

GSTは翻訳すれば「物品・サービス税」、つまり物でもサービスでもなければそもそも課税対象とはみなされず、支払い義務は生じません。

ここでは消去法で、シンガポールのGSTがかからない場合を見ていきましょう。

免税対象として、課税対象にならないのは以下の場合です。

・大部分の金融サービス(例:証券の発行など)

・不動産の売買及びリース(例:持ち家の売却など)

・投機的貴金属の輸入及び国内供給(例:国内流通目的での金の輸入など)

これらを除いた売り上げから、上記「課税所得」を算出することになります。

GST登録免除

シンガポールで一旦GST登録業者になってしまえば、その後いくら課税所得が100万SGDを下回っていても、原則的に非登録業者に転換することはできません(法律上は2年間転換できないとされています)。

しかし、GST登録業者として四半期に一度申告をするのは手間もお金もかかることであり、またGSTを乗せた価格で物品・サービスの提供をすることで競争力をそがれることを踏まえて、できれば登録避けたいという企業も当然あります。

ここでは最後に、GST登録を免除される方法を見ておきましょう。

下記の2つの条件に当てはまる企業は、IRASに申請をすることで、その状態に変化が起こらない限りGST登録の免除を受けることができます。

・税率ゼロの取引(Zero-Rated Transactions)が全課税所得の90%を超えていること

・支払GST(Input Tax)が受取GST(Output Tax)を上回ること

GST登録義務が発生した場合には、登録業者となるか免除申請するかを迫られることになりますが、この免除申請は必ずしも認可されるとは限らず、IRASの判断によるところがありますので注意が必要です。

また、シンガポールでは一般にGST登録同様、免除申請も手間や費用が発生します。長期的に収益構造など勘案しながら、賢明な選択をしたいところです。

税務に関するお問い合わせはもちろん、会計や労務に関するお問い合わせも、お待ちしております。

以下のリンクから、お気軽にご相談ください。

【問い合わせ先】

東京コンサルティングファーム

シンガポール法人

近藤貴政

kondo.takamasa@tokyoconsultinggroup.com

+65-6632-3589