ホーチミン駐在員の嶋航です。

前回に引き続きベトナムにおける個人所得税についてお話したいと思います。

今回はQ&Aのケーススタディを使って解説します。

ケーススタディ

【Q】

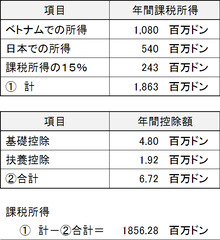

私は、2011年1月1日より、ベトナムに駐在することになりました。期間が3年となっており、ベトナムに常駐します。このような場合、私のベトナムにおける個人所得税はどうなるでしょうか。なお、私の年間給与は、ベトナムで400万円(10億8千万ドン)、日本からは200万円(5億4千万ドン)支給されます。また、現地での家賃200万円(5億4千万ドン)もまた会社が負担します。なお、専業主婦である妻もベトナムに一緒に居住します。

※1円/270ドンで計算

【A】

ご質問のケースの場合、ベトナムに常駐することになりますので、ベトナム居住者に該当し、あなたの全世界の所得がベトナムにおける個人所得税の対象となります。よって日本側の200万円(5億4千万ドン)も課税対象となります。また、家賃補助、基礎控除及び扶養控除も課税額に加減する必要があります。

ベトナムでは、会社が負担する家賃補助も個人所得税の対象となります。具体的には、実際の家賃又は家賃補助を除いた課税所得の15%のどちらか小さい金額が課税対象となります。本ケースですと、

家賃補助5億4千万ドン>2億4300万円(16億2千万×15%)

となり、家賃補助を除いた課税対象の15%が課税所得の対象となります。

控除額に関しては、基礎控除として、4800万ドン(月400万ドン)、扶養家族一人につき、年間1920万ドン(月160万ドン)が控除されます。これらの金額を課税対象から減算します。

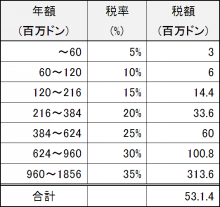

課税対象額は、1856.28百万ドンとなります。こちらに累進税率を適用すると下記の表となり、税額531.4百万ドンとなります。